全面解析央行数字货币钱包的未来发展及其影响

2025-10-26 02:58:30

引言

近年来,随着电子支付和数字经济的迅猛发展,各国央行纷纷启动了数字货币的研究与试点。其中,央行数字货币(CBDC)钱包的概念逐渐走进公众的视野。央行数字货币钱包不仅是货币数字化的重要组成部分,还将对未来的金融系统、货币政策以及日常支付方式产生深远影响。在这篇文章中,我们将全面解析央行数字货币钱包的未来发展及其影响。

什么是央行数字货币钱包

央行数字货币钱包是一个存储、管理和使用央行数字货币的工具,类似于当今的电子钱包如支付宝、微信支付等。不同的是,央行数字货币是由国家中央银行发行和监管的法定数字货币,其安全性和可用性都有保障。

在央行数字货币钱包中,用户可以进行如充值、提现、转账、消费和动态管理余额等操作。央行数字货币钱包的安全性通常依赖于多层加密技术,用户的个人信息和交易记录会得到高度保护。

与传统的银行账户和电子支付工具相比,央行数字货币钱包具有更加便捷、高效、低成本且匿名性好等优势。

央行数字货币钱包的优势

央行数字货币钱包相较于现有的支付方式具有多个明显的优势:

- 安全性高:央行数字货币由国家中央银行发行,具有良好的法律信用。

- 便捷性强:用户可以通过手机端进行转账、购物,不再受到地理位置的限制。

- 低交易成本:央行可以监控和管理数字货币的流通,降低支付中介的手续费。

- 普惠金融:央行数字货币钱包的推广可以帮助更多人,尤其是未银行化的人群,获得金融服务。

央行数字货币钱包的技术架构

央行数字货币钱包的技术架构是其安全性和功能性的基础。一般来说,央行数字货币钱包的架构包括以下几个部分:

- 用户端:通过APP或者网页端与用户进行交互,提供友好的使用体验。

- 服务端:央行数字货币交易记录和用户信息的存储与管理,确保交易的透明性和完整性。

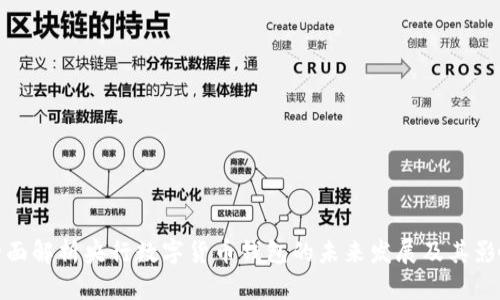

- 区块链技术:在某种程度上借助区块链技术,交易效率,确保数据不可篡改。

- 安全保障机制:包含多重身份验证、动态码、加密算法等,确保用户资产安全。

央行数字货币钱包的应用场景

央行数字货币钱包在多个领域都有广泛的应用场景:

- 日常消费:用户可以通过数字货币钱包方便地进行线上和线下消费。

- 跨境支付:利用央行数字货币,降低跨境支付成本,提高支付效率。

- 金融服务:提供贷款、理财等金融产品,提升金融服务的可得性。

- 政府补贴:助力政府向民众发放补贴和救助金,提高分发效率。

央行数字货币钱包的挑战

尽管央行数字货币钱包具有众多优势,但其推广和实施也面临各种挑战:

- 技术挑战:需要建立一个高效、安全和可靠的技术体系。

- 公众接受度:公众对数字货币的认知和接受程度尚需提高。

- 法律监管:数字货币的钱包需要在法律框架内运行,各国需达成共识。

- 竞争压力:面临移动支付和现有金融科技公司的强劲竞争。

央行数字货币钱包如何影响货币政策?

央行数字货币钱包的普及将对货币政策产生深远影响。首先,它对于货币供给和需求的监控会更加精准。由于数字货币的流通都能被追踪,央行可以实时掌握货币流通情况,从而调节相应的货币政策。

其次,央行可以利用数字货币进行快速的货币刺激。以往,货币政策往往需要通过商业银行传导,这一过程较慢。但通过央行数字货币的钱包,政府可以直接将资助金发放到民众的数字钱包中,提升政策传导效率,增强消费能力。

不过,央行数字货币钱包也可能导致货币政策的复杂化。在数字货币未普及的阶段,较大型企业拥有更多的资源和能力应用这一新工具,可能会造成经济上新的不平衡,在设计货币政策时,央行需考虑这一点。

央行数字货币钱包如何促进普惠金融?

普惠金融是指为了实现基本的金融服务,特别是面向低收入群体和小微企业的金融服务。央行数字货币钱包可以推动普惠金融的实现,其方法主要体现在以下几个方面:

- 降低金融服务门槛:通过数字货币钱包,用户不再需要拥有银行账户即可参与金融活动,很多以往不易获得金融服务的人群得以受益。

- 提高金融服务可得性:数字货币钱包的普及可以使得更多人能够享受到如支付、转账、甚至借贷等金融服务,提高了金融服务的可接触性。

- 降低交易成本:央行数字货币钱包可以大幅降低交易成本,部分区域服务费甚至可以完全免除,提高了资金的流动性。

- 促进金融教育:国家推动数字货币钱包的实施过程中,可以引导公众进行金融知识培训,提高人们的金融素养。

央行数字货币钱包对跨境支付的影响是什么?

跨境支付现阶段通常依赖金融中介,手续繁琐且费用高。央行数字货币钱包可以通过以下方式对跨境支付带来革命性影响:

- 简化支付流程:可以直接用数字货币进行结算,消除中介环节使得支付效率大幅提升。

- 降低交易成本:由于减少中介费用,跨境支付的交易成本将显著降低,惠及消费者和企业。

- 提升透明度:每一笔交易都可以被追踪,交易记录透明,有效减少洗钱等犯罪行为。

- 促进全球贸易:数字货币的应用可以打破国家之间的壁垒,促进世界贸易的顺畅进行。

央行数字货币钱包在未来会如何发展?

央行数字货币钱包的未来发展将受到多种因素的影响,包括技术创新、法规环境、公众接受程度等。展望未来,我们可以预见以下趋势:

- 技术不断创新:随着区块链技术和其他相关技术的发展,央行数字货币钱包的安全性和可靠性将显著提升,更多的创新应用将不断涌现。

- 多元化产品服务:央行可能会推出丰富多样的金融产品,例如理财、贷款、投资等,提升钱包的功能。

- 加深国际合作:各国央行之间的合作与信息共享将成为常态,推动跨境数字货币支付的实现。

- 法律与监管的进一步完善:世界各国将建立适应数字钱包的法律框架,形成良好的市场秩序,保护用户权益。

结论

央行数字货币钱包的出现将对未来的金融体系产生深远的影响。在提供便捷安全的支付工具的同时,也为货币政策、普惠金融和跨境支付等领域带来了新的机遇与挑战。为了顺应时代的发展,各国央行需要与时俱进,积极探索数字货币钱包的实施方案,以期在数字经济的浪潮中,建立一个更加高效、安全和公平的金融体系。